商業養老保險

商業性養老保險的被保險人,在交納了一定的保險費以后,就可以從一定的年齡開始領取養老金。這樣,盡管被保險人在退休之后收入下降,但由于有養老金的幫助,他仍然能保持退休前的生活水平。

對于享有社會養老保險的人來說,商業養老保險可以說是錦上添花之事。因此,量力而行是關鍵。一般來說,用于支付商業養老保險的費用占年總收入的15%~20%為佳。高收入者可主要依靠商業養老保險保障養老,社會養老保險及其他風險投資收益作為補充;中低收入者,可主要依靠社會養老保險養老,商業養老保險作為補充。

商業養老保險豐富了社會養老保險的種類,相比之下,社會養老金只能按月領取固定數額,缺乏彈性,而商業養老險提供了更多的選擇,可以足按月領、按年領、還可以足一次性領取一大筆資金,如兩全保險;有的還可以在按月領取的同時在到一定年齡時冉領取一部分養老金,如年金保險中給付的祝壽金、滿期生存金。

目前,保險市場上絕大多數商業養老產品,都是限期繳費的年金保險,即投保人按期繳付保險費到特定年限時開始領取養老金。如果年金受領者在領取年齡前死亡,保險公司或者退還所繳保險費和現金價值中較高者,或者按照規定的保額給付保險金。

商業養老險在購買的同時還可附帶很多其他功能的附加險,如:醫療、意外、健康等,使消費者可以得到更為全面的保障規劃,在滿足養老需求的同時,也可兼顧其它各種可能的風險。使其可以根據白己需求的不同側重點去選擇。

年金保險和生存保險都是以被保險人在保險有效期內生存為給付條件,年金保險是生存保險的一個變種,但是兩者之間仍然有所區別。前者在保險期限內生存時由保險公司按照約定的期限和方式給付保險金,后者在被保險人生存至保險期滿時由保險公司一次性給付保險金。

商業養老保險通常有定額、定時或一次性躉領三種方式。躉領是在約定領取時間,把所有的養老金一次性全部提走的方式。定額領取的方式和社保養老金相同,即在單位時間確定領取額度,直至將保險金全部領取完畢。

社會養老保險金分為基礎養老金(社會統籌)及個人賬戶兩部分,基礎養老金部分主要由單位繳納,繳費比例是全部被保險人繳費基數之和的20%;個人賬戶部分主要由個人繳納,繳費比例為本人上年度月平均工資的8%。

社保養老金是以月為單位時間,而商業養老保險多以年為單位,如平安人壽的長青終身養老年金保險等,都采取按年給付的方式。定時,自然就是約定一個領取時間,根據養老保險金的總量確定領取的額度,例如確定要15年領取完畢養老金,那么保險公司將根據養老金總額,確定每年可以領取的具體額度。有些養老年金保險合同中有約定的時間,有些可以自由選擇領取的方式,中間亦可以更改。

我國法定的退休年齡為女性55周歲,男性60周歲,社保養老金即是按照這兩個年齡段進行領取。相比之下,商業養老保險的領取時間則靈活得多,提供了領取時間的多種選擇,并且在沒有開始領取之前可以更改。年金領取的起始時間通常集中在被保險人50、55、60、65周歲這四個年齡段,也有更早或更晚的。

商業養老保險具有以下五大優勢:

一、 保險養老方便可行、操作簡單也省事

和其他投資理財工具相比,保險就像一架“傻瓜相機”,也許照片質量不是特別的好(回報不算太高),但總體還是比較穩定可靠。

二、 保險養老回報特別明確

保險養老的回報特別明確,只要確定自己希望在退休后每月從保險公司領到多少養老金作為補充,就可以讓保險公司幫助計算出我們需要購買的額度和繳費時間,到了約定時間就可以開始按月領錢了。

三、商業養老保險收益較低但是風險也低

四、保險可可以強制自己儲蓄

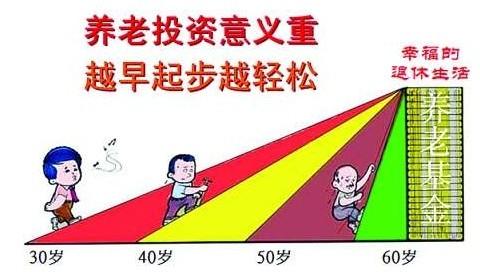

五、養老儲備是一項長期的理財計劃,儲備越久,收益越大

養老儲備是一項長期的理財計劃,而通過復利滾存計算收益的分紅型養老保險,就是儲備時間越久,理財效果越佳,對于“養老目標”較為匹配。

社會養老保險不是萬能的,商業養老保險是社會養老保障的一個有力補充。在購買養老保險時消費者常會誤入一些誤區,以為有了社保,就可以了,不需要再購買商業養老;以為自己現在還年輕,不需要養老保險。未來變數誰也說不準,而且商業養老保險不是不變的,而是不斷發展的,因此某一程度上能相應抵消通貨膨脹的問題。

知名風險投資公司

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

創業聯合網是創業者和投資人的交流平臺。平臺擁有5000+名投資人入駐。幫助創業企業對接投資人和投資機構,同時也是創業企業的媒體宣傳和交流合作平臺。

熱門標簽

精華文章